您现在的位置是:首页 >其他 >期权价格上下限与期权平价关系网站首页其他

期权价格上下限与期权平价关系

目录

1. 期权的基本概念

期权:是一种选择权,期权买方向卖方支付一定数额的 期权费 后,可获得在 一定时间(到期日)内以 一定价格(执行价格)买入或者卖出 一定数量标的物 的 权利。

1. 到期日 Expire:期权合约预先指定的将来履行合约的具体时间,又称偿还日。

2. 执行价 Strike:期权合约确定的标的资产的交割价格,又称履约价格。

3. 期权费:期权是花钱买/卖未来买/卖标的物的权利,期权合约代表着一种主动权。所以期权本身是有其价值的,这个价值就是期权费,即这个权利值多少钱。

4. 期权买方 Long:买入期权的一方,期权多头。

5. 期权卖方 Short:卖出期权的一方,期权空头。

6. 买权 Call option:持有者拥有未来按执行价买入标的物的权利,也叫看涨期权。

7. 卖权 Put option:持有者拥有未来按执行价卖出标的物的权利,也叫看跌期权。

8. 欧式期权:持有者只能在到期日才能履行合约。

9. 美式期权:持有者在到期日之前的任何时间(包括到期日)都可以履行合约。

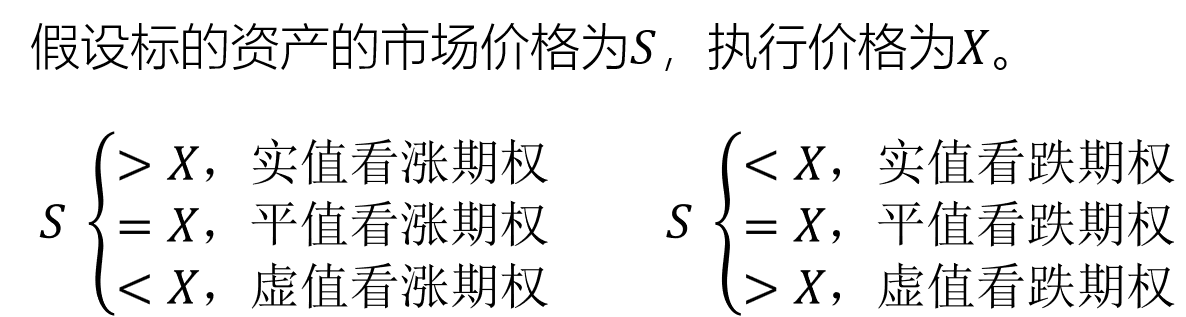

10. 实值期权:持有者通过执行期权会产生正现金流的期权,价内期权。

11. 平值期权:现金流接近于零的期权为平值期权,平价期权。

12. 虚值期权:现金流为负的期权,价外期权。

是实值还是虚值仅取决于执行期权权利的现金流收入为正还是为负,与总收益为正还是为负无关,即不考虑期权费。

13. 内在价值:期权如果现在就执行(假如可以的话),执行期权给持有人带来的损益与 0 比较,更大的那个。

- 买权的内在价值:max(S - X, 0)

- 卖权的内在价值:max(X - S, 0)

14. 时间价值:期权费减去内在价值的部分。

期权的价值来自于不确定性,距离到期时间越长不确定性越大。这部分不确定性的价值体现在对期权卖方承担无限风险的补偿,或者表现为期权持有者获得收益的可能性,这就是期权费减去期权内在价值的部分。

2. 期权的上下限

(上限)

欧式或美式看涨期权 的持有者有权以某一价格买入某标的物,看涨期权价格的 C 不会超过标的物价格 S:C ≤ S

C 是买东西的一项权利,如果这个权利的价格比标的物还贵,那么直接去市场买标的物就完事儿了。比如,买入价值为 S 的标的物,再卖出价值为 C 的权利,则目前的收益是 C - S 。如果到时候标的物跌了,那么对方不履约,我可以啥都不用做,最终收益也为 C - S;如果到时候标的物涨了,对方履约以 X 价买我的标的物,我直接把手里的标的物给 TA,还能得到 X,最终收益为 C - S + X 。

欧式或美式看跌期权 的持有者有权以 X 的价格卖出某标的物,不论标的物的市场价降为多少,看跌期权的价格 P 不会超过执行价格 X:P ≤ X

P 是卖东西的一项权利,如果这个权利的价格比执行价格还高,那么直接卖掉这个权利就完事儿了,我还能留着我的标的物。

对于欧式期权,现在期权的价格 p:

因为欧式期权不能提前执行,所以需要把执行价格 X 按连续复利方式进行折现。

(下限)

在不支付红利的情况下,欧式看涨期权 的下限为:

假设现在借入一份股票并卖出得到

,再花费

买入一份看涨期权,剩余

,将这笔钱进行无风险投资。在 T 时刻,这笔钱变为 X,恰好能够以 X 买入一份股票进行平仓。如果 c 小于

,则在 T 时刻,这笔钱将会大于 X,平仓后还有剩余的钱。

在支付红利的情况下,欧式看涨期权 的下限为:

其中 是标的资产在 t 时刻的价格,D 是期权有效期内标的资产收益的折现。

至于为什么是 - D,这个在远期合约定价里面讲过。

在不支付红利的情况下,欧式看跌期权 的下限为:

在支付红利的情况下,欧式看跌期权 的下限为:

其中 是标的资产在 t 时刻的价格,D 是期权有效期内标的资产收益的折现。

3. 期权的平价关系

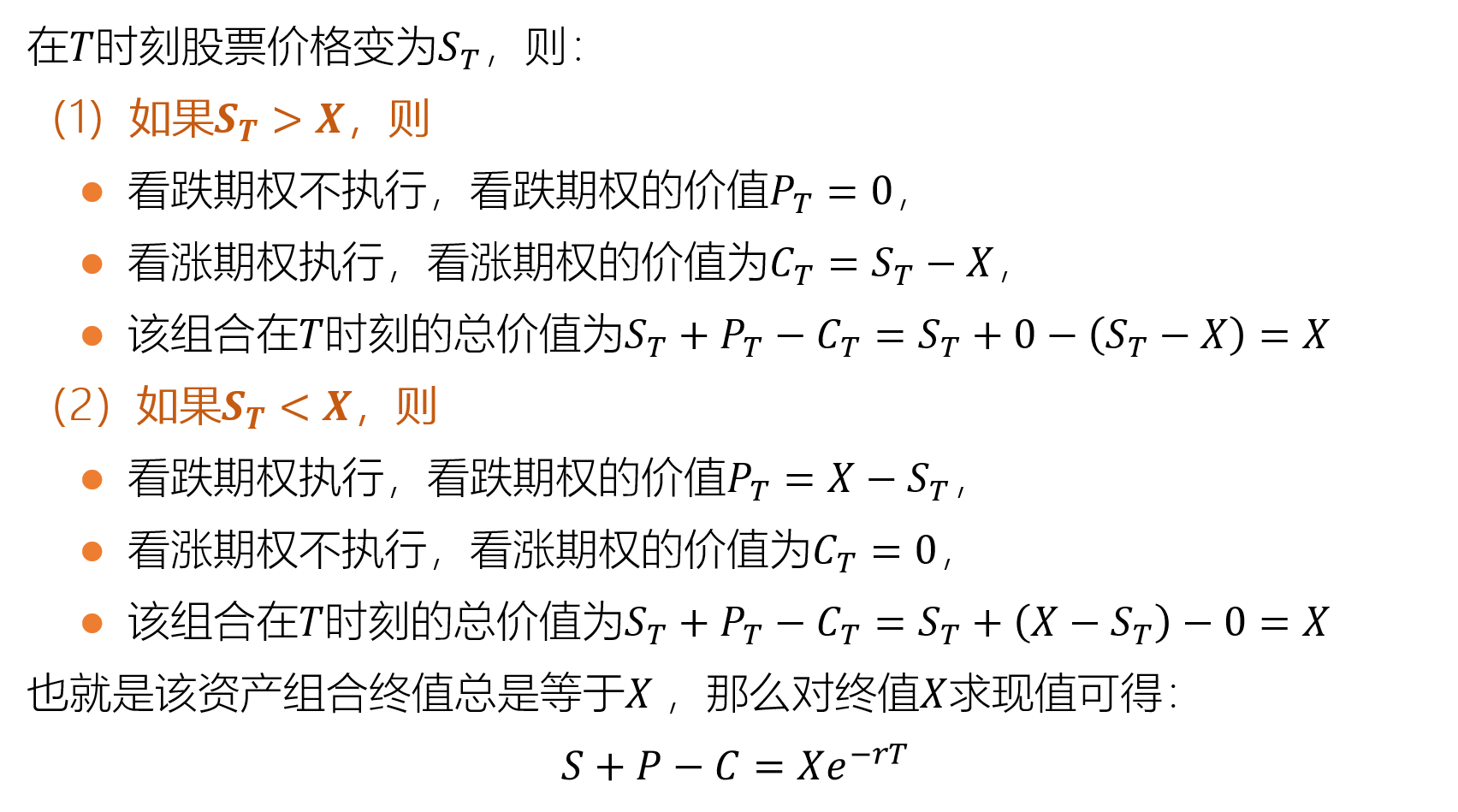

假设持有执行价格为 X 的,一份欧式 看跌期权多头 P,一份欧式 看涨期权空头 C,加一单位现价为 S 的 股票多头,即总价值是 S+P-C 的投资组合。

为什么做空头就是减号?因为 C 对应的是看涨期权的价值,如果到期日股价高于执行价格,那么期权持有者将会执行期权,TA 倒是获得了价值为 C 的收益,但你这个空头就要损失 C,因此这里使用的减号。

整理可得:

或者:

这就是 期权的平价关系,也就是看涨期权和看跌期权价格会保持在一个均衡水平。(如果知道一种期权价格,可以用平价关系求另一种期权价格)

但在实际中,考虑到交易成本等因素,期权平价关系左右两边并不相等,而是有一定误差。只要误差在可接受范围内都算期权平价关系成立。

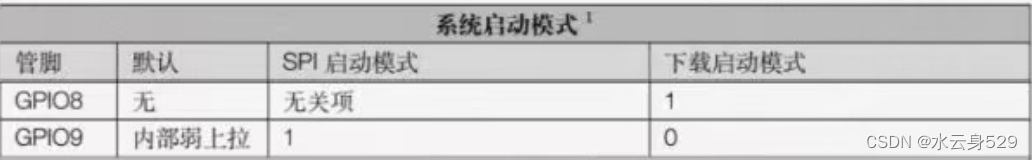

U8W/U8W-Mini使用与常见问题解决

U8W/U8W-Mini使用与常见问题解决 QT多线程的5种用法,通过使用线程解决UI主界面的耗时操作代码,防止界面卡死。...

QT多线程的5种用法,通过使用线程解决UI主界面的耗时操作代码,防止界面卡死。... stm32使用HAL库配置串口中断收发数据(保姆级教程)

stm32使用HAL库配置串口中断收发数据(保姆级教程) 分享几个国内免费的ChatGPT镜像网址(亲测有效)

分享几个国内免费的ChatGPT镜像网址(亲测有效) Allegro16.6差分等长设置及走线总结

Allegro16.6差分等长设置及走线总结